گزارش تحلیلی بازار مواد اولیه صنعت فولاد- آنالیز فصلی چهارم

تحلیل وضعیت کنونی بازار جهانی فولاد، وضعیت مواد اولیه و چشمانداز سهماهه چهارم سال 2020 (تا نیمه دیماه 1399)

اقتصاد جهانی

یکی از ارکان کلیدی برنامه ریاست جمهوری دونالد ترامپ، محدودسازی قدرت چین از طریق اعمال محدودیتهای تجاری با هدف تقویت صنایع داخلی ایالات متحده بود[1]. جنگهای تجاری خصوصاً بین آمریکا و چین، فضای ناملایم جهانی و در نهایت فراگیری بیماری Covid-19 باعث به وجود آمدن دو پدیده نااطمینانی (با تأثیر منفی بر سرمایهگذاری جدید و تجارت جهانی) و اتکاء به سیاستهای حمایتگرایانه (اعمال کسری بودجه دولتی و حمایت از صنایع داخلی) شد. هرچند بر اساس آخرین گزارش بانک جهانی پیشبینی میشود تولید ناخالص داخلی[2] جهان در سال 2020، 5/2 درصد کاهش یابد (رشد 5/2-%)، اما طبق آخرین گزارش شرکت “مککینزی” فضای کسبوکار جهانی در ماه اکتبر (میانه مهر تا آبان) به وضعیت جدید عادت کرده است و اکثر مدیران ارشد صنایع و بنگاههای دنیا معتقد هستند که هرچند وضعیت اقتصاد جهانی نسبت به قبل بدتر شده است اما از حد آستانهای اثرگذاری عوامل منفی عبور کرده است و اوضاع از این بدتر نخواهد شد؛ در واقع مدیران ارشد جهانی نوعی رشد را در ششماهه پیش رو (تا میانه اردیبهشت 1400) پیشبینی میکنند. در مجموع آخرین آمارها پیشبینی میکنند در سال 2020 کشور چین با رشد 1% اقتصادی احتمالاً تنها قدرت صنعتی بدون رشد منفی خواهد بود. دوره چهارساله ریاست جمهوری ترامپ در حالی رو به اتمام است که چین در مجموع در کارزار جنگ تجاری و ویروس کرونا برنده میدان بوده است؛ حتی مازاد تراز تجاری کشور چین با ایالات متحده آمریکا از زمان آغاز ریاست جمهوری ترامپ رشد 25% را نشان میدهد (هر سال تقریباً 300 میلیارد دلار مازاد تجاری به نفع چین). آخرین معاهده قارهای تجاری نیز که با رهبری چین تحت عنوان طرح “مشارکت جامع اقتصادی منطقهای[3]” یا RCEP شکل گرفته است عملاً با تبدیل قدرتهای اقتصادی آسیا به یک “کشور اقتصادی 26/2 تریلیون دلاری” (حدود 60 برابر اقتصاد ایران[4])، شروع کننده یک نقطه تعادل جدید در مناسبات جهانی است که حتی انتخاب جو بایدن به ریاست جمهوری ایالات متحده نیز نخواهد توانست آن را تغییر دهد.

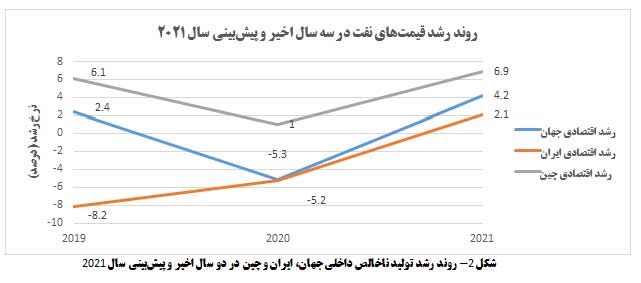

در مجموع برآوردها نشان میدهند اقتصاد دنیا در سال 2021، 4/2 درصد رشد خواهد کرد[5]؛ همچنین اقتصادهای نفتی با رشد 18/8 درصدی بهای نفت خام و 5/3 درصدی حجم تجارت جهانی در مجموع وضعیت بهتری نسبت به سال 2020 خواهند داشت (شکل 1).

—————————

[1] دونالد ترامپ بر خلاف تصور عموم، برنامه مدون عملیاتی خود برای ایالات متحده را در سال 2011 حدود 5 سال پیش از شروع دوره ریاست جمهوری در کتابی با نام “زمان جدی شدن” یا “Time to Get Tough” با دقت تدوین کرده بود که فصل سوم آن اختصاصاً مربوط به مهار قدرت چین است.

[2] GDP

[3] The Regional Comprehensive Economic Partnership (RCEP)

[4] بر اساس آخرین برآورد بانک جهانی (World Bank) مبنی بر GDP معادل 440 میلیارد دلار ایالات متحده آمریکا در سال 1399 (2019-2020 میلادی).

[5] World Bank Global Economic Prospects

اقتصاد ایران گروه کشورهای نفتی احتمالاً پس از رشد 5/3- درصدی در سال 2020، رشد 2/1 درصدی را تجربه خواهد کرد (شکل 2).

فولاد

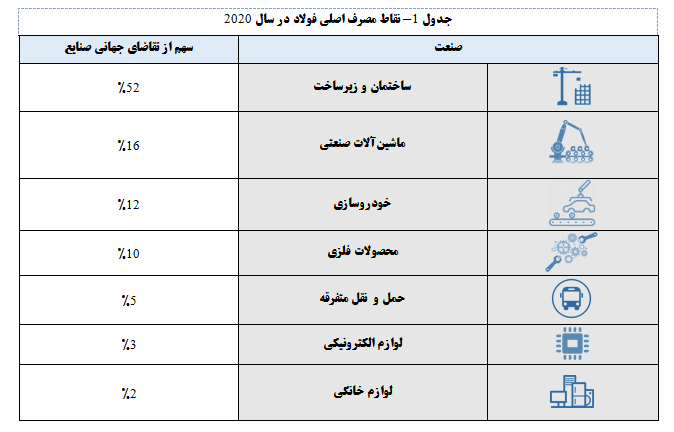

آمار نیمه اول سال 2020 نشان میدهد علی رغم تعطیلیها، قطع زنجیرههای تأمین، عدم اطمینان سرمایهگذاران و همچنین دشواری دستیابی به تسهیلات مالی و نقدینگی در نتیجه شیوع ویروس کرونا، در میانمدت صنعت فولاد توانسته است با سرعت بهتری نسبت به بحران جهانی قبلی (بحران مالی سال 2008) این وضعیت را پشت سر بگذارد؛ این عملکرد عمدتاً ناشی از اقدامات حمایتی دولتها (از طریق افزایش بودجه عمرانی و فعالیتهای زیرساختی) بوده است. همانطور که در مقدمه اشاره شد، بهبود چشمانداز مدیران صنایع دنیا نشان میدهد بحران کرونا تا حد زیادی اثرات منفی خود را تخلیه کرده است. طبق برآورد انجمن جهانی تولیدکنندگان فولاد[1]، تقاضای فولاد در سال 2021 مجموعاً به 1،717 میلیون تن خواهد رسید (رشد 3/8 درصدی). بخش ساختمان، ماشینآلات صنعتی، خودرو و محصولات فلزی سه بخش صنعتی هستند که مصرفکنندگان اصلی فولاد در سال 2020 هستند (جدول 1).

کسریهای بودجه دولتی و طرحهای مشوق اقتصادی دولتها باعث رونق نسبی صنعت ساختمانسازی عمومی (زیرساختی) شده است که حداقل تا سال 2021 ادامه خواهد داشت (شکل 3).

[1] Worldsteel Association

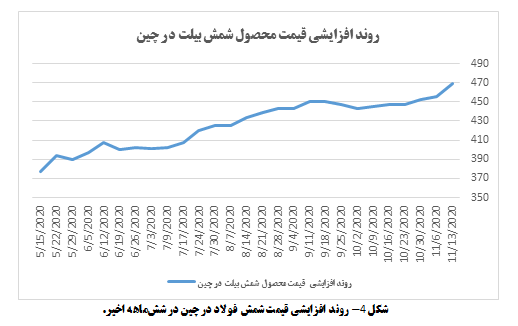

بازیابی تقاضای فولاد در چین و همچنین افزایش قیمت مواد اولیه صنعت فولاد دو عامل مهم برای تعیین قیمت فولاد (شمش) در سهماهه پیش رو (تا نیمه بهمنماه 1399) هستند. فولادسازیهای آسیای میانه و کشورهای شوروی سابق (CIS) تقریباً تمام تولیدات خود را تا میانه دیماه به چینیها پیشفروش کردهاند و این باعث شده است تا قیمت فولاد با بندر منشأ دریای سیاه به سطح 425 دلار/تن یا بالاتر برسد؛ البته فولادسازیهای این منطقه با برقراری سیستم قیمتگذاری تقاضامحور (مبتنی بر سطح نیاز و فاصله مشتریان) حداکثر قیمت ممکن را بر روی محصولات خود وضع میکنند. برآورد بازار فولاد جهانی با رهبری تقاضای چین بسیار مثبت است. چینیها حتی حاضر هستند شمش فولاد را با قیمت 430 دلار/تن از فولادسازیهای ترکیه خریداری کنند (شکل 4).

در مجموع به نظر میرسد عملکرد چین باعث شود روند افزایشی قیمتهای شمش فولاد باعث افزایش قیمت این محصول در آمریکای لاتین، شمال آفریقا و خاورمیانه نیز شود.

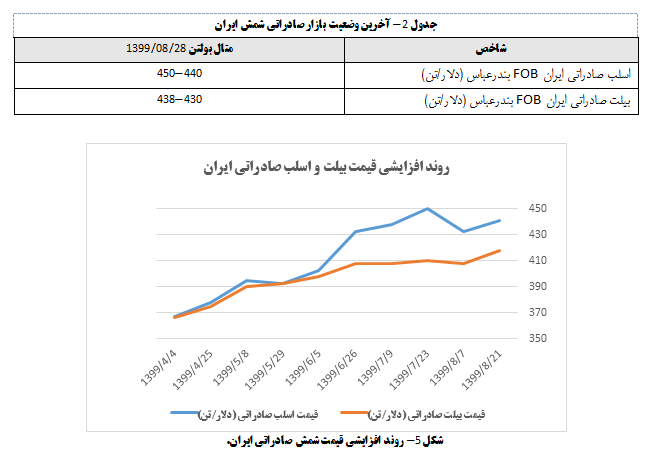

تولیدکنندگان فولاد ایران طبق آخرین گزارشهای تجارت جهانی بیلت را با قیمت 415-420 دلار/تن (بر اساس FOB بندرعباس) و اسلب را با قیمت 440-442 دلار/تن (بر اساس FOB بندرعباس) میفروشند که با لحاظ هزینه حمل و هزینههای جانبی در بنادر آسیای جنوب شرقی به معنای حدود 455-460 دلار/تن برای بیلت و 475-480 دلار/تن برای اسلب خواهد بود؛ وضعیت تقاضا در آسیای جنوب شرقی و خصوصاً چین احتمال رشد قیمتهای جهانی را در سهماهه پیش رو به نفع صادرات و ارزآوری فولاد ایران افزایش میدهد (جدول 2 و شکل 5).

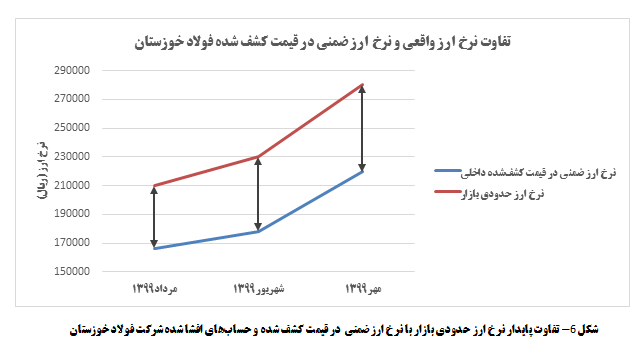

البته روش قیمتگذاری محصولات فولادی داخلی در ایران به شیوه کنونی طبق بررسی این معاونت دارای نواقصی است؛ مشهودترین نقص روش کشف قیمت بر اساس گزارش عملکرد ماهیانه شرکت فولاد خوزستان، برآورد کاذب درآمد ریالی ناشی از صادرات محصولات شمش فولاد (اسلب و بیلت) است؛ لحاظ نرخ ارز پایینتر از واقعی در عمل به نفع دلالان صادرکننده و تا حدی نیز به نفع صنایع پاییندستی فولاد است اما به ضرر تولیدکنندگان مواد اولیه زنجیره فولاد است. (شکل 6).

مواد اولیه صنعت فولاد

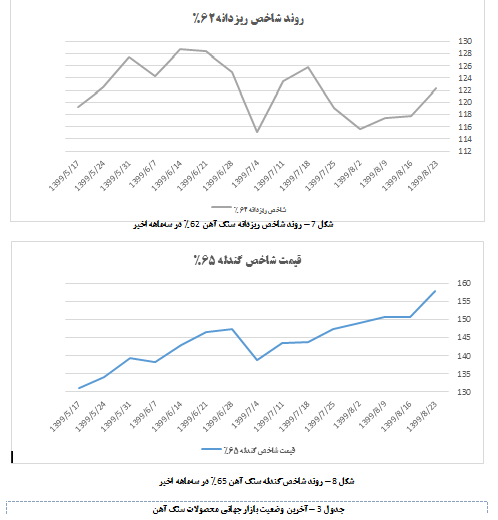

آخرین تحولات بازار جهانی فولاد نشاندهنده افزایش تقاضای فولاد جهانی در نتیجه عملکرد موفقیتآمیز چین در بازگشت به تولید صنعتی است؛ با توجه به اینکه سهم عمده تقاضای فولاد جهانی در اختیار این کشور است، افزایش تقاضا در کنار محدودیتهای پایدار و نوسانی عرضه به دلیل کاهش شدید و ساختاری تولید سنگ آهن[1] به دلیل شیوع ویروس کرونا باعث خواهد شد در سهماهه پیش رو فشار مثبت دوگانه بر قیمت محصولات سنگ آهن (ریزدانه، کنسانتره و گندله) وارد شود (جدول 3 و شکلهای 7 و 8).

————————–

[1] در نتیجه حادثه سد باطله شرکت Vale در برزیل در سال 2019، بارانهای سیلآسا در برزیل در دوماهه اول 2020 و محدودیت کار معادن در کانادا، آفریقای جنوبی، برزیل و استرالیا.

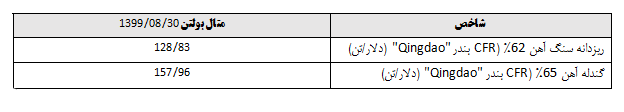

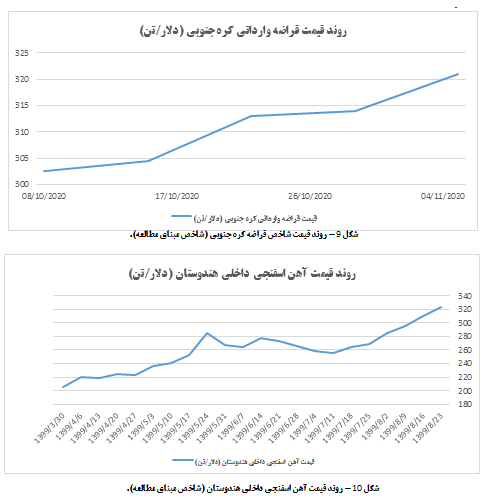

عامل دیگری نیز که باعث فشار مثبت بر قیمت محصولات سنگ آهن در سهماهه پیش رو خواهد شد افزایش قیمت قراضه جهانی است که احتمالاً فولادسازان را به افزایش سهم آهن اسفنجی در مواد اولیه ترغیب خواهد کرد و تقاضای این محصول را افزایش خواهد داد (جدول 4 و شکل 9 و 10).

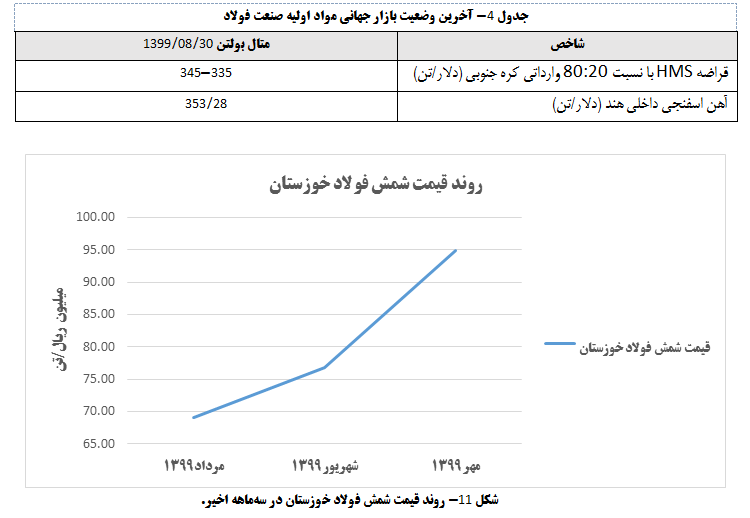

در گزارش آنالیز فصلی سوم تثبیت سطح بالای قیمت محصولات آهن در سهماهه سوم 2020 به درستی پیشبینی میشد. پیشبینی میشود تا پایان سال 2020 نیز همین روند ادامه یابد. در ایران نیز قیمت شمش فولاد خوزستان (مبنای قیمتگذاری محصولات زنجیره فولاد) افزایش چشمگیری داشتهاست که عمدتاً به دلیل افزایش نرخ ارز و تورم بوده است (شکل 11).

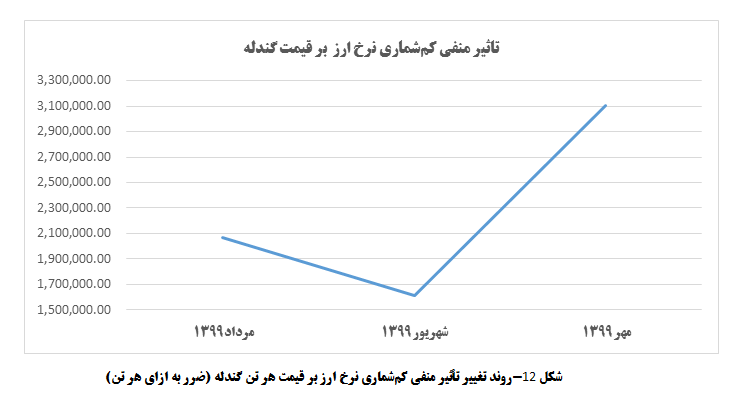

همانگونه که اشاره شد نظام قیمتگذاری دستوری محصولات زنجیره فولاد عملاً به زیان صنایع بالادستی و به سود صنایع پاییندستی و صادرکنندگان فولاد ختم خواهد شد و در بلندمدت بهینه نخواهد بود؛ برای مثال قیمت کشفشده گندله 65% داخلی با فرض میانگین قیمتهای صادراتی محصولات فولادی (اسلب و بیلت) و نرخ ارز بازار در مهرماه 1399 (مبنای قیمتگذاری آبانماه) حدود 3،000،000 ریال به ازای هر تن کمتر از استاندارد دستوری قیمتگذاری شده است؛ در حالیکه صنایع پاییندستی فولاد هر تن شمش را حدود 13،000،000 ریال ارزانتر از استاندارد دستوری خریداری کردهاند (شکل 12).

سود جهانی تبدیل ریزدانه به گندله

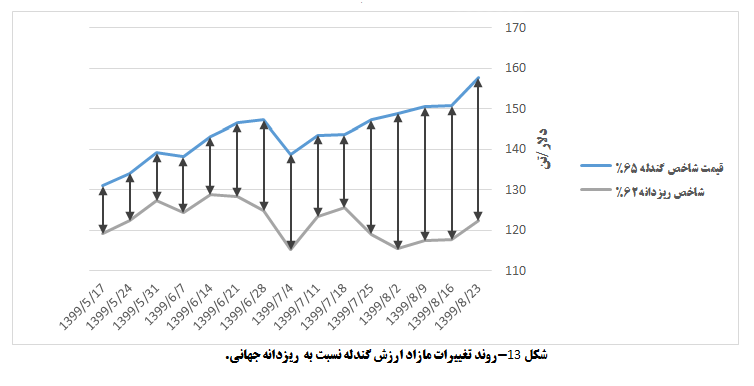

وضعیت مازاد ارزش گندله نسبت به ریزدانه در سال 2020 نسبت به حدود دو سال پیش، همچنان کمتر است؛ اما همانگونه که در گزارش فصلی چهارم به درستی پیشبینی شده بود تا نیمه مهرماه حالت نوسانی داشته است و از نیمه مهرماه تاکنون روند افزایشی به خود گرفته است و اکنون در سطح 35 دلار/تن قرار دارد (شکل 13).

به نظر میرسد افزایش قیمت گندله جهانی به سطوح کنونی بالای 140 دلار/تن در ماههای پایانی سال 2020 (حداقل تا نیمه دیماه 1399) ادامه یابد اما نیل به سطوح بالای سود تبدیل ریزدانه به گندله (پرمیوم) مانند آنچه در سالهای اوج صادرات شرکت اپال پارسیان سنگان وجود داشت احتمال کمی خواهد داشت زیرا تولید محصولات سنگ آهن همچنان تا دستیابی به سطوح سالهای گذشته فاصله زیادی دارد.

شیوهنامه جدید قیمتگذاری محصولات زنجیره فولاد

معاونت اقتصادی رئیس جمهور در قالب ابلاغیهای مورخ 28/08/1399 شیوهنامه جدیدی را به هدف اصلاح روش قیمتگذاری فعلی محصولات زنجیره آهن (که برمبنای قیمت کشفشده شمش فولاد خوزستان است) در یک بازه دو ماهه به وزیر اقتصاد و وزیر صنعت ابلاغ کرده است. این شیوهنامه بندهایی در رابطه با قیمت، تقاضا، عرضه داخلی، صادرات و نظارت بر عملکرد واحدهای زنجیره فولاد دارد که به صورت خلاصه به قرار ذیل قابل جمعبندی است.

الف) قیمت: طبق شیوهنامه جدید قیمتها در بورس کالا به صورت رقابتی تعیین خواهد شد؛ بنابراین روش دستوری مبتنی بر قیمت کشفشده شمش فولاد خوزستان موضوعیت خود را از دست خواهد داد[1].

ب) ساماندهی طرف تقاضا: 1) در شیوهنامه جدید بر اساس اطلاعات زنجیره تولید که سیستم مالیات بر ارزش افزوده در اختیار سیاستگذاران قرار میدهد امکان ردیابی نشت محصولات فولادی داخلی به بازارهای صادراتی و قاچاق این محصولات فراهم خواهد شد؛ از این نظر تا حدودی مشکل واحدهای پاییندستی فولاد و خصوصاً صنایع مصرفکننده ورق فولادی رفع خواهد شد. 2) تقاضاکنندگان محصولات زنجیره فولاد حتماً باید از میان واحدهای تولیدیای باشند که در سامانه بهینیاب ثبت شده باشند.

ج) ساماندهی طرف عرضه: 1) در شیوهنامه جدید کلیه واحدهای فعال در زنجیره فولاد به جز مواد اولیه مکلف خواهد شد محصولات تولیدی را به صورت هفتگی در بورس کالا عرضه نمایند. 2) اعمال کف تقاضا در سطح 20،000 کیلوگرم باعث خواهد شد اطلاعات پرت قیمتی از محدوده قیمتها حذف شوند؛ روش عرضه هفتگی و قیمتگذاری بر مبنای عرضه و تقاضا در بلند مدت بهترین و کارآترین روش است که از سال 2010 میلادی در دنیا عملیاتی شده است و در گزارش مردادماه 1398 این معاونت به آن اشاره شده بود. 3) وزارت صمت مکلف شده است در رابطه با عرضه محصول واحدهای تولیدکننده مواد اولیه زنجیره فولاد (سنگ آهن، کنسانتره، گندله و آهن اسفنجی) در بورس کالا نیز برنامهریزی نماید. 4) کلیه خریداران محصولات فولادی موظف هستند در بازه زمانی مقرر نسبت به عرضه تولیدات خود در بورس کالا اقام نمایند؛ اجازه خریداری مواد اولیه (سنگ آهن، کنسانتره، گندله، آهن اسفنجی، محصولات شمش و ورق) به واحدهای پاییندستی هر یک از محصولات فوق تنها در صورت اعطاء خواهد شد که محصول خود را طبق برنامه در بورس کالا عرضه نموده باشند.

د) ساماندهی صادرات: 1) صادرات محصولات زنجیره فولاد منوط به عمل به برنامههای مصوب عرضه هفتگی در بورس کالا خواهد بود. 2) با توجه به برقراری اولویت برای صادرات مقاطع طویل فولادی، وزارت صمت مکلف شده است تا تأمین شمش مورد نیاز صنایع تولیدکننده این مقاطع را در دستور کار قرار دهد که به معنای کاهش حداقل 20% از صادرات انواع شمش (بیلت، بلوم و

——————

[1] طبق گزارشهای این معاونت از تابستان سال 1398، در حال حاضر روش بهینه قیمتگذاری محصولات زنجیره فولاد اتکاء بر قیمتهای کشفشده جهانی است که به صورت روزانه و هفتگی توسط نشریه متال بولتن (پایگاه داده Fastmarkets) منتشر میشود؛ در گزارش تفصیلی این معاونت به کمیته پشتیبانی فروش در مردادماه 1398 اتکاء بر همین شاخص پیشنهاد شده بود.

اسلب) نسبت به سال 1398 خواهد بود. 3) روش کاهش صادرات شمش از طریق وضع عوارض صادراتی خواهد بود اما هنوز روش دقیق آن مشخص نشده است.

ه) نظارت: وزارت صمت موظف است زیرساخت نرمافزاری لازم را برای راهاندازی سامانههای جامع تجارت داخلی، انبارها و بهینیاب انجام داده و واحدها را مکلف کند تمامی اطلاعات کلیدی در حوزه بازرگانی، موجودی انبار و مالکیت را در این سامانهها بارگذاری نمایند.

تأثیر شیوهنامه جدید بر وضعیت قیمت محصولات اولیه زنجیره فولاد در ایران

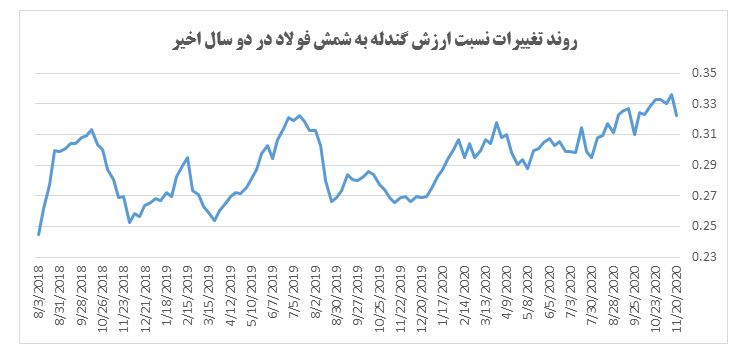

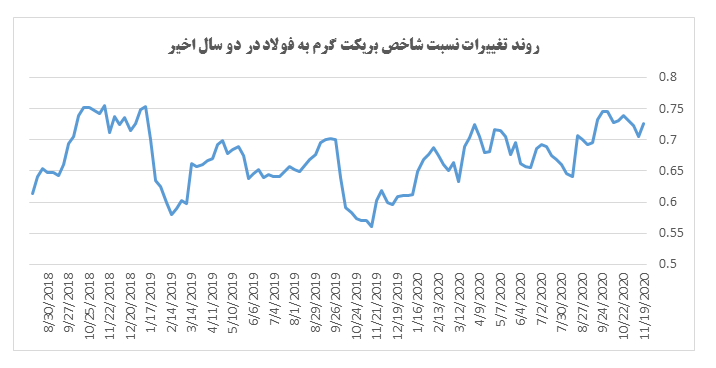

طبق بررسی صورتگرفته این معاونت در بازه زمانی دوساله اخیر، ارزش گندله در بازارهای جهانی سطحی بین 24% در حالت حداقلی و حدود 33% در حالت حداکثری داشته است (شکل 14)؛ در صورت اعمال تعادل یکسان در ایران احتمالا شاهد افزایش قیمت این محصول خواهیم بود (البته با توجه به افزایش قیمت سنگ و کنسانتره تأثیر افزایش نرخ تا حدی خنثی خواهد شد).

همچنین با برقراری یک شاخص ترکیبی از قیمت آهن اسفنجی به صورت بریکت گرم و شاخص فولاد دریای سیاه، نسبت ارزش این محصول در بازه دو ساله گذشته محاسبه شده است که حداقل حدود 50% و حداکثر حدود 70% بوده است (شکل). بنابراین احتمال میرود ارزش این محصول نیز در بازار داخلی افزایش یابد.

نتیجهگیری

رصد آخرین اطلاعات بازار جهانی محصولات زنجیره فولاد نشان میدهد بازگشایی اقتصاد چین و افزایش تقاضای فولاد این کشور در سهماهه آخر سال 2020، دو سناریو را محتمل میکند که در صورت صدق هر یک، روند خوشبینانه صنعت فولاد با مشکل مواجه نخواهد شد: 1) در سناریوی خوشبینانه روند رو به رشد قیمت محصولات شمش فولاد و همچنین مواد اولیه این صنعت ادامه خواهد یافت؛ و 2) در سناریوی قیمت محصولات فولادی و بنابراین تقاضای مواد اولیه صنعت فولاد با توجه به نزدیکی فصل سرما در چین در سطح کنونی تثبیت یا اندکی اصلاح خواهد شد. در هر صورت معاملات سلف صورت پذیرفته در بازار کامودیتی دالیان چین (DCE) حاکی از یک رشد 3/1 درصدی در ارزش معاملات یک سبد قرارداد سنگ آهن (ریزدانه، کنسانتره و گندله) مربوط به ژانویه سال 2021 میلادی (نیمه دیماه تا نیمه بهمنماه 1399) است که نشان میدهد حداقل تا نیمه دیماه قیمتها در سطوح کنونی باقی خواهند ماند.

از سوی دیگر با توجه به اصلاح نرخ ارز، کاهش جو سفتهبازی و احتمال قدرتگیری دوباره شاخص بورس تهران احتمال میرود در سهماهه پیش رو نقدینگی قابل توجهی در اختیار صنایع مصرفکننده فولاد شکل بگیرد و تقاضای این محصول در داخل کشور نیز افزایش یابد. همچنین همانگونه که مورد اشاره قرار گرفت، روش قیمتگذاری کنونی با توجه به اعمال قواعد حسابداری خاص در تعیین قیمت شمش فخوز، عملاً با کمشماری ارزش محصولات بالادستی فولاد نوعی امتیاز خاص به صنایع پاییندستی و دلالان صادراتی محصولات زنجیره به وجود آورده بود که بر اساس شیوهنامه جدید ساماندهی عرضه و تقاضای زنجیره فولاد اعلامی دفتر معاونت اقتصادی ریاست جمهوری مورخ 28/08/1399 احتمالا ظرف دو ماه آینده (از ابتدای بهمنماه 1399) اصلاح و روندهای قیمتگذاری عادلانهتر شده و امکان پیشبرد اهداف توسعهای را خصوصاً در واحدهای نیمهتمام کنسانتره فراهم خواهد کرد.

با توجه به ابلاغ شیوهنامه جدید وزارت صمت، و با توجه به افزایش نسبی قیمت محصولات اولیه در صورت اعمال شیوهنامه جدید احتمالاً تأثیر مثبتی نیز در ارزش بازاری سهام شرکتهای فعال معدنی، صنایع معدنی و تولیدکنندگان آهن اسفنجی خواهد داشت.[1]

————————-

[1] اعلام نظر قطعی در این رابطه منوط به گذر زمان است و بنابراین نتیجهگیری مذکور تقریبی است.

پیوست

پیشنهادات با فرض صحّت پیشبینیها

از میانه سال 1398 نهادهای سیاستگذار با استدلال مطلوبیت رشد تولیدکنندگان فولاد خام به دلیل خلق ارزش افزوده بیشتر و صادرات غیرمستقیم نفت و گاز طبیعی از طریق صادرات محصولات انرژیبر مانند فولاد در شرایط تحریمی، مبنای فعالیت صنایع معدنی را تأمین خوراک تولیدکنندگان فولاد خام قرار دادند؛ روش قیمتگذاری فوق به دلیل عدم تمهید مراکز تقاضا، باعث به وجود آمدن بعضی توالیهای ناکارآ خصوصاً در صنایع پاییندستی فولاد خام شد و بسیاری از مصرفکنندگان صنعتی محصولات فولادی تخت و مقاطع فولادی بلند با کمبود مواد اولیه روبرو شدند.

شیوهنامه جدید قیمتگذاری و تنظیم بازار محصولات زنجیره فولاد کشور با نگاهی کارآتر نسبت به روش قبلی در صدد جبران اشتباهات روش قبلی است و نقطه تمرکز خود را روش بینالمللی شاخصسازی که از دو سال پیش توسط این معاونت پیشنهاد شده بود قرار داده است؛ علی ای حال با توجه به بازه زمانی دو ماهه برای عملیاتی نمودن این شیوهنامه و احتمال تأخیر عملیاتی در اجرایی نمودن آن، تحلیل سهماهه چهارم سال 2020 (تا میانه دیماه 1399) از این شیوهنامه تأثیر نخواهد پذیرفت. در رابطه با صادرات گندله تحلیل اخیر این معاونت نشان میدهد ترکیب وضعیت مطلوب تقاضای فولاد جهانی و نیز افزایش نرخ ارز و قیمت شمش فولاد داخلی باعث به وجود آمدن یک حاشیه اندک برای صادرات گندله تولیدی شرکت اپال پارسیان سنگان شده است. از سوی دیگر افزایش تقاضای مواد اولیه صنعت فولاد باعث به وجود آمدن یک حاشیه قابل توجه برای صادرات آهن اسفنجی ایران شده است.

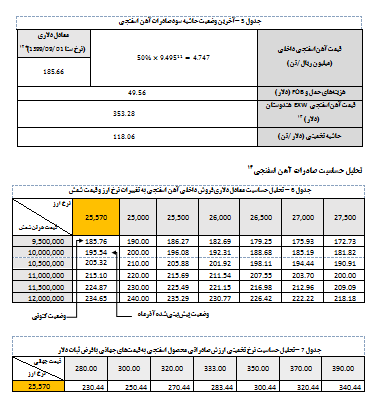

صادرات آهن اسفنجی

با توجه به شرایط کنونی قیمتگذاری دستوری محصولات آهنی و وضعیت نرخ ارز، حاشیه سود صادرات آهن اسفنجی مثبت ارزیابی میشود (جدول 5)؛ با توجه به اینکه هندوستان بزرگترین تولیدکننده آهناسفنجی در دنیا است و به صورت غیررسمی مبنای قیمتگذاری جهانی این محصول است، محاسبات با فروض مذکور در ذیل نشانگر سودآوری صادرات است. ارقام جدول 5 در صورتیکه مقصد صادرات این محصول کشورهای حاشیه خلیج فارس (خصوصاً شرکت فولاد امارات[1] که مصرفکننده عمده آهن اسفنجی است) در نظر گرفته شود حاشیه سود از میزان محاسبه شده در جدول بالاتر خواهد رفت.

————————————

[1] Emirates Steel

————————

[1] آخرین قیمت شمش فولاد خوزستان (تیرماه 1399) معادل 95899/5 میلیون ریال/تن قابل دسترسی در سامانه کدال.

[1] آخرین نرخ اعلامی دلار حوالهای سنا مورخ 02/09/1399 معادل 255,701 ریال بوده است.

[1] متال بولتن 20/11/2020.

[1] با توجه به آماده شدن این گزارش پیش از کشف آخرین قیمت شمش فولاد خوزستان، تحلیل حساسیت بر اساس گسترهای نسبتاً جامع از قیمت شمش فولاد خوزستان در آبانماه و نیز نرخ ارز صورت پذیرفته است.

صادرات گندله

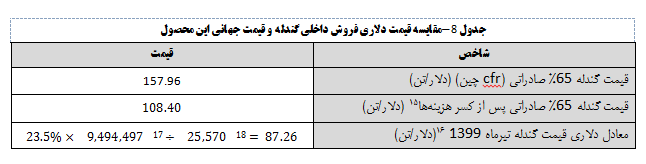

با فرض درستی محاسبات و پیشبینیهای مطرح شده، قیمت گندله 65% صادراتی پس از کسر هزینهها از معادل دلاری نرخ فروش داخلی با حاشیه حدود 20 دلار بیشتر خواهد بود (جدول 8).

همانگونه که مشاهده میشود، در شرایط کنونی فروش داخلی گندله تولیدی شرکت اپال پارسیان سنگان معادل حدود 26/87 دلار به ازای هر تن نصیب این شرکت خواهد کرد و صادرات آن با قیمتهای کنونی حدود 40/108 دلار به ازای هر تن نصیب شرکت خواهد نمود. با توجه به احتمال کشف قیمت شمش بالاتر از نرخ ماه گذشته، تحلیل حساسیت سودمندی صادرات نسبت به نرخ ارز و قیمت شمش صورت پذیرفته است.

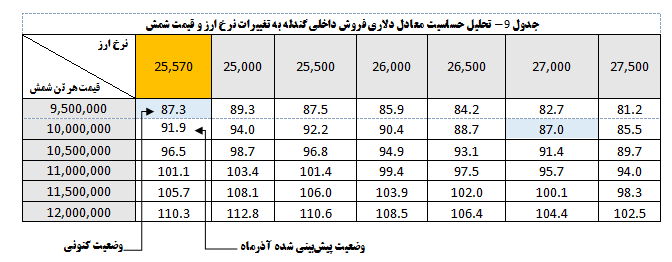

تحلیل حساسیت صادرات گندله

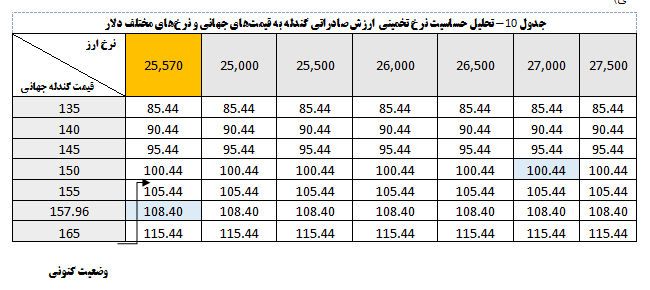

مانند گزارشهای قبلی، تحلیل حساسیت سودمندی یا عدم سودمندی صادرات گندله در جداول 9 و 10 نشان داده شده است تا به تصمیمگیری مدیران کمک شود.

———————

[1] حدود 50 دلار به ازای هر تن هزینه تبدیل EXW به CFR چین در نظر گرفته شده است که حدود 30 دلار آن مربوط به هزینههای تبدیل FOB به CFR و مابقی هزینههای حمل تا بندر ، امور بارگیری و هزینههای متفرقه در نظر گرفته شده است.

[1] بر اساس 5/23% شمش فولاد خوزستان.

[1] قیمت شمش فولاد خوزستان، مهرماه 1399 (با توجه به انتشار این گزارش پیش از کشف قیمت آبانماه شمش فولاد خوزستان، تحلیل حساسیت بر مبنای نرخ ارز و قیمت شمش فولاد خوزستان صورت پذیرفته است).

[1] آخرین نرخ اعلامی دلار حوالهای سنا مورخ 02/09/1399 معادل 255,701 ریال بوده است.

جدول 9 نتایج تحلیل حساسیت ارزش دلاری فروش داخلی گندله (دلار/تن) را نشان میدهد. در این جدول، سطر بالا نرخ ارز (تومان) و ستون چپ قیمت هر تن شمش فولاد خوزستان (تومان) را نشان میدهد (دو متغیر تأثیرگذار بر معادل دلاری فروش داخلی).

جدول 10 نتایج تحلیل حساسیت قیمت گندله صادراتی (دلار/تن) را نشان میدهد. در این جدول، سطر بالا نرخ ارز (تومان) و ستون چپ قیمت جهانی هر تن گندله (دلار/تن) را نشان میدهد (دو متغیر تأثیرگذار بر قیمت خالص گندله صادراتی پس از کسر هزینههای حمل به بندر و صادرات).

پیشنهادات

- با توجه رشد تقاضای فولاد چین و بالا رفتن قیمت مواد اولیه صنعت فولاد در جهان، حاشیه سود صادرات محصولات تولیدی شرکتهای تابعه مثبت بوده و احتمالاً روند مثبت خود را برای حداقل یکماهه آینده ادامه خواهد داد؛ بنابراین پیشنهاد میشود تا پیش از اعمال شیوهنامه جدید قیمتگذاری مواد اولیه صنعت فولاد در دو ماهه آینده (تا پیش از ابتدای بهمنماه) در صورت امکان مجوز لازم برای صادرات گندله و آهن اسفنجی بر اساس مقدار نیاز شرکتها به ارز برای صورت دادن خرید ماشینآلات و تجهیزات اخذ شود؛ خصوصاً این که تا پیش از به روی کار آمدن دولت جدید ایالات متحده آمریکا شرایط برای صورت دادن خریدهای مهم ماشینآلات پیچیده اروپایی فراهمتر خواهد بود.

- با توجه به احتمال بالای تصویب پیشنویس سند همکاری بلندمدت میان ایران و چین در مجلس پیشنهاد میشود تعیین حوزههای جدید فعالیت با تمرکز بر این سند و امکان همکاری با کشور چین مد نظر قرار بگیرد (لازم به ذکر است سرمایهگذاری در صنایع معدنی مس و سنگآهن، زنجیره فولاد و همچنین صنایع آلیاژی یکی از حوزههای اصلی این سند محسوب میشود).

- حاشیه سود صادرات آهن اسفنجی در شرایط کنونی مثبت است و پیشنهاد میشود بررسی راههای عملیاتی صادرات این محصول (خصوصاً به بازارهای حاشیه خلیج فارس مانند امارات) توسط شرکت پارس فولاد سبزوار در دستور کار قرار بگیرد.

حیدری رمی